Este artigo analisa o cenário fiscal brasileiro sob a ótica das recentes alterações legislativas, comparando-o com os padrões globais de desenvolvimento e aplicando os princípios da Escola Austríaca de Economia para projetar os próximos anos.

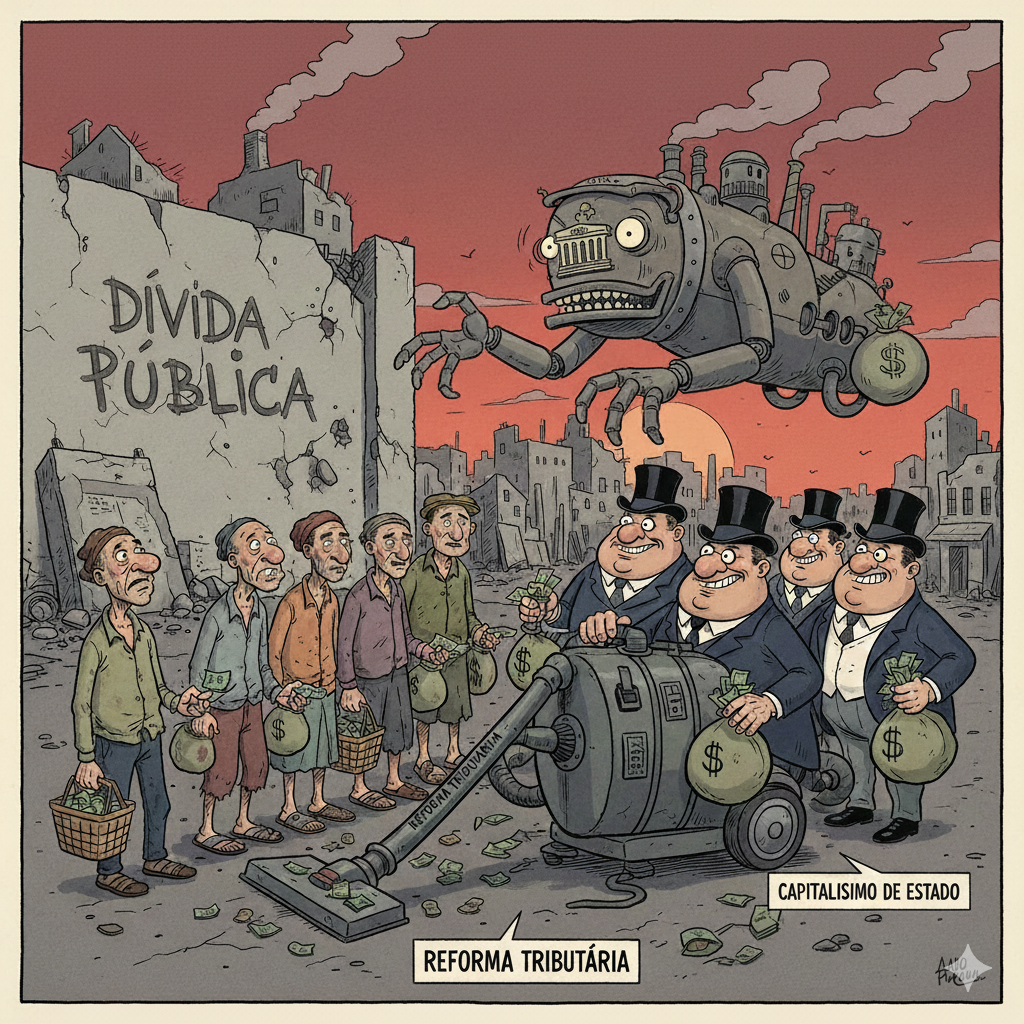

O Retrocesso Fiscal: Por que o Brasil se Afasta dos Países Desenvolvidos e se Aproxima do Subdesenvolvimento

Recentemente, o Brasil vem implementando mudanças profundas em sua estrutura tributária. Embora vendidas sob o rótulo de “justiça social” ou “simplificação”, uma análise técnica revela uma trajetória preocupante: o país está consolidando um modelo de arrecadação típico de nações subdesenvolvidas, onde a base de contribuintes sobre a renda é mínima e o peso do Estado recai esmagadoramente sobre o consumo.

1. Fundamentos Técnicos: O Nascimento da Obrigação Tributária

Para entender o impacto das mudanças, precisamos dominar os conceitos básicos do Direito Tributário. O sistema funciona em torno de três pilares:

-

Fato Gerador: É a situação prevista em lei que, ao ocorrer no mundo real, faz nascer a obrigação de pagar o tributo.

-

Exemplo: Auferir renda é o fato gerador do Imposto de Renda.

-

-

Obrigação Principal: É o dever de pagar o dinheiro ao Estado (o tributo ou a multa).

-

Obrigação Acessória: São os deveres burocráticos (declarar, emitir nota fiscal, escriturar livros). Mesmo quem não tem imposto a pagar (obrigação principal) pode ser obrigado a declarar (obrigação acessória).

Isenção vs. Alíquota Zero: O Detalhe Crucial

Muitos confundem esses termos, mas a diferença técnica é vital:

-

Isenção: É a dispensa legal do pagamento. O tributo existe, o fato gerador ocorre, mas a lei “perdoa” a dívida de certos grupos.

-

Alíquota Zero: O tributo é calculado, mas o percentual aplicado é 0%. No caso do IRPF, a faixa inicial não é tecnicamente uma isenção, mas uma faixa de incidência com alíquota zero. Isso é importante porque a alíquota zero pode ser alterada via decreto em alguns impostos, enquanto a isenção exige lei específica.

2. A Redução da Base de Contribuintes do IRPF

Enquanto países da OCDE (Organização para a Cooperação e Desenvolvimento Econômico) possuem uma base ampla de contribuintes de renda, o Brasil caminha no sentido oposto. As novas mudanças na tabela progressiva aumentaram a faixa de “isenção” (alíquota zero) para quem ganha até dois salários mínimos (aproximadamente R$ 2.824,00 em 2024, com projeções de aumento para R$ 5.000,00 nos próximos anos).

Comparativo das Tabelas Progressivas (Mensal)

| Faixa de Renda (Antiga – 2023) | Alíquota | Faixa de Renda (Nova – 2024/25) | Alíquota |

| Até R$ 1.903,98 | 0% | Até R$ 2.259,20* | 0% |

| R$ 1.903,99 a R$ 2.826,65 | 7,5% | R$ 2.259,21 a R$ 2.826,65 | 7,5% |

| R$ 2.826,66 a R$ 3.751,05 | 15% | R$ 2.826,66 a R$ 3.751,05 | 15% |

| Acima de R$ 4.664,68 | 27,5% | Acima de R$ 4.664,68 | 27,5% |

*Nota: Com o desconto simplificado de R$ 564,80, a isenção efetiva atinge quem ganha até R$ 2.824,00.

O Problema: Ao retirar milhões da base do Imposto de Renda, o governo perde arrecadação direta sobre a riqueza produzida. Como o Estado brasileiro é historicamente endividado e não reduz gastos, essa “bondade” no IR precisa ser compensada em outro lugar.

3. O Triângulo da Arrecadação: Renda, Patrimônio e Consumo

Os tributos incidem basicamente sobre três manifestações de riqueza:

-

Renda: O que você ganha (Salários, lucros).

-

Patrimônio/Propriedade: O que você possui (IPVA, IPTU, ITR).

-

Consumo: O que você compra (Bens e serviços). No Brasil, isso é camuflado em siglas como ICMS, IPI, PIS e COFINS (que a Reforma Tributária unifica no IVA/IBS/CBS).

O Ranking da Ineficiência

Países desenvolvidos focam na Renda. Países pobres focam no Consumo.

-

Foco em Renda (Ex: Dinamarca, EUA, Alemanha): A base é ampla, as alíquotas são progressivas e o consumo é pouco tributado, barateando a vida.

-

Foco em Consumo (Ex: Brasil, Índia, nações africanas): Como é difícil fiscalizar a renda em economias informais, o Estado taxa o produto. No Brasil, cerca de 44% a 47% de toda a arrecadação vem do consumo, contra uma média de 32% na OCDE.

4. Endividamento e a Armadilha dos Gastos

O Brasil encerrou 2024 com uma dívida pública recorde, superando R$ 7 trilhões, e as projeções para 2025 indicam que pode chegar a R$ 8,5 trilhões.

Quando o governo reduz a base do IRPF mas mantém o gasto público em ascensão, ele cria um déficit. Para fechar a conta, o esforço fiscal se desloca para a Reforma Tributária do consumo. O resultado é o aumento da carga sobre serviços e bens, o que gera inflação e diminui o poder de compra, empurrando o Brasil para o perfil de países subdesenvolvidos, onde a classe média é esmagada e o consumo se torna um luxo.

5. A Perspectiva da Escola Austríaca de Economia

Segundo autores como Ludwig von Mises e Murray Rothbard, a tributação é uma transferência compulsória de recursos do setor produtivo para o setor estatal improdutivo.

Sob a ótica austríaca, o cenário brasileiro é um caso clássico de intervencionismo desastroso:

-

Consumo de Capital: Ao tributar pesadamente o consumo e manter um endividamento crescente, o Estado impede a formação de poupança das famílias.

-

Cálculo Econômico: A complexidade da “transição” para o novo IVA e as mudanças constantes no IR distorcem os sinais de preço, dificultando o investimento a longo prazo.

-

Projeção: A tendência para os próximos anos é de estagnação. Sem uma redução real do tamanho do Estado, qualquer “isenção” no IR será meramente ilusória, sendo cobrada com juros através de preços mais altos no supermercado e na conta de luz.

Conclusão

O Brasil está trocando a tributação visível (IRPF) pela tributação invisível e regressiva (Consumo).

Ao diminuir a base de quem contribui sobre o que ganha, o sistema sobrecarrega quem consome, punindo proporcionalmente mais os mais pobres.

Afastamo-nos da modernidade fiscal para abraçar um modelo extrativista de baixa renda.

Simulação: O Impacto no Bolso de quem ganha 3 Salários Mínimos

Para realizar esta simulação, precisamos olhar para o “bolso real” do trabalhador.

Quem ganha 3 salários mínimos (R$ 4.236,00) está em uma zona cinzenta: ganha “demais” para ser considerado baixa renda extrema (e receber o cashback total), mas ganha “de menos” para não sentir o peso da tributação sobre serviços.

Abaixo, apresentamos uma simulação detalhada baseada nas alíquotas de referência do novo IVA (IBS + CBS) estimadas em 26,5%.

Perfil do Consumidor

-

Renda Mensal: R$ 4.236,00.

-

Perfil de Gasto: Majoritariamente em sobrevivência (aluguel, alimentação, luz, transporte e pequenos serviços).

| Categoria de Gasto | Valor Estimado (R$) | Impacto da Reforma (Previsão Técnica) | Mudança Percebida |

| Cesta Básica Nacional | R$ 800,00 | Alíquota Zero. Itens como arroz, feijão e carnes tendem a estabilizar ou cair levemente. | Melhora / Estabilidade |

| Energia e Água | R$ 400,00 | Manutenção de Carga. Alíquotas de energia já são altas; o IVA deve manter o patamar atual. | Neutro |

| Serviços (Streaming, Internet, Barbearia) | R$ 500,00 | Aumento Real. O ISS (2-5%) sobe para o IVA (26,5%). Mesmo com créditos, o repasse ao consumidor é esperado. | Piora (Aumento de ~15%) |

| Saúde (Plano/Medicamentos) | R$ 400,00 | Alíquota Reduzida (60% de desconto). O imposto efetivo será de aprox. 10,6%. | Neutro / Leve Piora |

| Higiene e Limpeza | R$ 200,00 | Alíquota Reduzida. Descontos previstos para itens de higiene básica. | Leve Melhora |

| “Imposto do Pecado” (Cerveja/Refrigerante) | R$ 150,00 | Imposto Seletivo. Bebidas açucaradas e alcoólicas terão sobretaxa extra. | Forte Piora |

O “X” da Questão: Onde o Trabalhador Perde?

Embora a Cesta Básica tenha ficado com alíquota zero (uma vitória política), o trabalhador de 3 salários mínimos consome muito mais do que apenas arroz e feijão.

1. A Armadilha dos Serviços

Países ricos tributam serviços porque sua população tem renda para consumir supérfluos. No Brasil, “serviço” é o conserto do sapato, o corte de cabelo, o plano de internet e a mensalidade escolar. Com a unificação, esses itens — que antes pagavam no máximo 5% de ISS — agora caminham para os 26,5% do IVA.

Resultado: O custo de vida “moderno” (conectividade e serviços básicos) sobe, enquanto o custo de subsistência (calorias) tenta se manter.

2. O Cashback Seletivo

O governo criou o Cashback (devolução de imposto), mas ele é focado em quem está no CadÚnico. Um trabalhador com 3 salários mínimos geralmente está acima do limite para receber a devolução integral. Ele paga o imposto cheio no serviço, mas não recebe o dinheiro de volta como os mais pobres.

Análise pela Escola Austríaca: A Ilusão da Alíquota Zero

Para a Escola Austríaca, o que importa não é o nome do imposto, mas o custo total do Estado.

-

Repasse de Custos: Mesmo que o arroz tenha “alíquota zero”, o caminhão que transporta o arroz consome pneu, manutenção e logística que são serviços. Se os serviços ficaram mais caros pelo IVA, esse custo será “embutido” no preço do arroz.

-

Consumo de Capital: O trabalhador de 3 salários mínimos perde a capacidade de poupar. Ao gastar mais em serviços e bens processados, sobra menos para investir em sua própria educação ou reserva de emergência.

Conclusão da Simulação

Para este trabalhador, a reforma é um “empate técnico” na comida, mas uma derrota no estilo de vida.

Ele se torna um “sobrevivente”: consegue comer, mas tem cada vez mais dificuldade de acessar serviços e bens de maior valor agregado, aproximando seu padrão de consumo ao de países subdesenvolvidos.